Comment investir 50 000 euros dans l’immobilier ?

Pour beaucoup d’épargnants, la conjoncture actuelle rend particulièrement compliqués les choix de placements : après avoir très fortement progressé au mois de juin (+ 100 points de base), les taux d’intérêt à long terme se sont repliés de façon spectaculaire pour retrouver leurs niveaux du printemps, alors même que l’inflation ne semble pas se calmer. Se dirige-t-on vers une récession l’hiver prochain sous l’effet de la crise énergétique ? La BCE va-t-elle réussir à contenir l’inflation sans trop freiner l’activité économique ? Les prix du pétrole vont-ils enfin redescendre en-dessous de 100 $ le baril ? Les bourses vont-elles résister à tous ces vents contraires ? Le moins que l’on puisse dire est que les repères que l’on pouvait avoir depuis quelques années semblent avoir momentanément disparu…

Que faire avec 50.000 euros ?

Vous avez économisé depuis plusieurs années, ou bien touché récemment un héritage. Pour les plus chanceux il s’agit d’un gain au loto. Le résultat est le même : vous vous retrouvez avec 50.000 € à placer et vous ne souhaitez pas prendre trop de risques avec cette somme car vous savez qu’il vous sera difficile -voire dans certains cas impossible- de rassembler à nouveau un tel montant disponible pour une épargne de moyen / long terme. Mais vous souhaitez parallèlement rentabiliser au mieux l’investissement que vous vous apprêtez à réaliser, sachant que les rémunérations offertes sur les placements à faible risque les plus courants (livrets bancaires, contrats d’assurance vie en euros) sont aujourd’hui très réduites et loin de couvrir le niveau de l’inflation.

Où placer 50.000 euros : 3 pistes pour investir en immobilier

L’immobilier est aujourd’hui la classe d’actifs par excellence qui permet de conjuguer risque modéré et rentabilité potentielle élevée. En effet, les niveaux de rémunération offerts sur cette typologie d’investissements atteint couramment 3% ou 4% selon les zones géographiques (sur le résidentiel locatif) et peut même parfois dépasser 5%. L’inconvénient de l’immobilier reste néanmoins en général la relative complexité dans le processus de sélection et la gestion locative parfois aléatoire et chronophage. Le ticket d’entrée est également un frein important, puisqu’avec une somme de 50.000 euros de nombreuses localisations deviennent hors de portée de l’investisseur, y compris pour le segment des petits T1.

INVESTIR EN SCPI

Le choix d’investir en SCPI pour placer 50.000 euros s’impose assez naturellement car il permet de régler le problème du ticket d’entrée dans la classe d’actifs immobilière, les parts étant disponibles sur la plupart de ces véhicules pour un montant minimum de quelques centaines ou quelques milliers d’euros. Le niveau de diversification offert par une SCPI est un autre argument fort car ce support d’épargne donne accès à un patrimoine diversifié sur plusieurs dizaines, voir plusieurs centaines de biens immobiliers qui sont pour la plupart déjà loués lorsque l’épargnant achète ses parts. Avec 50.000 euros, il est en outre possible de panacher son investissement sur 3 ou 4 SCPI différentes. Les soucis de gestion locative qui peuvent exister sur un bien immobilier détenu en direct n’ont d’autre part pas lieu d’être sur une SCPI puisque la société de gestion s’occupe de tout : acheter ou arbitrer les actifs immobiliers, sélectionner les locataires et veiller à la bonne perception des loyers, suivre les travaux d’entretien et de grosses réparations, négocier les assurances, payer les taxes foncières... L’épargnant touche un dividende net de toutes charges foncières sur un rythme trimestriel (voire mensuel pour certaines SCPI), avec un taux de distribution moyen de 4,49% en 2021, certaines SCPI procurant même des niveaux de rendement distribué proches voire supérieurs à 6% !

INVESTIR DANS LE CROWDFUNDING IMMOBILIER

Le concept du crowdfunding vient des Etats-Unis, il signifie au sens propre « financement par la foule », cela signifie qu’une désintermédiation totale de la relation entre créancier et débiteur (ou investisseur et entrepreneur) est mise en place. C’est donc une petite révolution dans la mesure où la relation bilatérale entre l’emprunteur et son banquier (ou entre le créateur d’entreprise et son tour de table de « business angels ») laisse place à une forme de mutualisation ou de collectivisation de l’investissement.

La déclinaison du financement participatif au domaine de l’immobilier connaît un grand succès en France depuis une dizaine d’années. Plusieurs plateformes se sont ainsi lancées pour financer des projets de rénovation ou de promotion immobilière résidentielle ou tertiaire, donnant naissance au concept de « crowdbuilding ». Attention à ne pas confondre cette nouvelle génération de produits d’épargne avec de l’investissement locatif traditionnel, car il s’agit avant tout d’investir dans un programme immobilier par l’intermédiaire de titres financiers : titres de dette ou de capital. L’investisseur n’est ainsi pas propriétaire d’un bien immobilier comme dans le cas de l’investissement locatif en direct ou via une SCI, mais détenteur de titres de créance ou de parts sociales d’une société (SAS, SA, SARL, etc…).

Les plateformes qui proposent du financement participatif - en réalité assimilable à un placement financier-, sont obligatoirement réglementées par l'AMF et ne peuvent pratiquer leur activité sans avoir préalablement obtenu le statut juridique de CIP (conseiller en Investissement participatif), avec une inscription à l'ORIAS (organisme pour le registre unique des intermédiaires en assurance, banque et finance).

La rentabilité des opérations de crowdfunding immobilier est en général bien supérieure à celle d’un investissement locatif traditionnel : par exemple 9,31% de rendement moyen en 2020, et 9,23% en 2021. Cerise sur le gâteau, le taux de défaut des programmes est historiquement faible : depuis 2012, une seule opération a fait défaut avec le placement en redressement judiciaire du groupe Terlat en 2017. Sur les projets en cours, seuls 165 seraient en retard de remboursement sur un total de 1358 projets remboursés, selon l’agrégateur de projets HelloCrowdfunding.

MISER SUR L'ASSURANCE-VIE

L’assurance-vie bénéficie aujourd’hui d’une fiscalité dérogatoire très attractive par rapport aux placements financiers ou immobiliers soumis à une imposition de droit commun, avec une exonération d’impôt sur le revenu au-delà d’une durée de détention de 8 ans (jusqu’à un seuil de 4600 euros pour une personne seule ou 9200 euros pour un couple soumis à imposition commune).

L’inconvénient de l’assurance vie est qu’à l’heure actuelle, la rémunération des fonds euros sans risque est très faible, de l’ordre de 1%. Mais la bonne nouvelle pour l’épargnant est que l’on peut judicieusement marier l’enveloppe fiscale protectrice de l’assurance vie avec la rentabilité élevée de la classe d’actifs immobilière grâce aux unités de compte immobilières. Une grande diversité de fonds immobiliers grand public est proposée par les principales compagnies d’assurance, sous forme de SCPI, d’OPCI ou de SCI, avec des niveaux de rendement compris en général entre 3% et 5% net de frais de gestion. Un réinvestissement programmé des dividendes distribués sur un support fonds euro peut être inclus dans l’offre, ce qui permet d’améliorer encore la rentabilité de ce type de placement. Un autre avantage est que l’assureur procure un accès facilité aux SCPI sélectionnées dans ses unités de compte par rapport à un investissement qui serait fait en direct sur cette typologie de véhicule immobilier non coté : frais de souscription négociés, procédures de souscription déléguées à l’assureur. Idem pour la revente des parts : c’est l’assureur qui fournit la liquidité en cas d’arbitrage sur une unité de compte de type SCPI.

Investir 50 000 euros : les meilleurs placements

Pour résumer, investir 50.000 euros sans prendre de risques excessifs tout en s’assurant un certain niveau de rentabilité permet d’éliminer rapidement du spectre des possibles la plupart des placements financiers : livrets bancaires et fonds euros d’assurance vie en raison de leurs rendements proches de zéro, investissements boursiers pour cause de volatilité excessive (phénomène des montagnes russes). L’immobilier sous ses diverses formes s’impose alors comme une réponse adaptée -même si non exempte de risques- à la recherche de la bonne combinaison entre objectif de rendement espéré et perte potentielle acceptable pour un épargnant avisé.

L’immobilier en direct nécessite en général un ticket d’entrée trop élevé pour l’investisseur disposant de 50.000 euros, sauf à cibler des petites villes régionales sur des surfaces de types T1 ou T2. L’immobilier géré mutualisé au sein des fonds grand public (SCPI, OPCI, SCI) est en revanche accessible à partir de quelques centaines d’euros et permet un bon niveau de diversification du risque locatif tout en débarrassant l’investisseur des soucis de gestion. Que ce soit en direct avec les SCPI ou via l’assurance vie sur les unités de compte immobilières, de nombreux supports sont proposés à l’épargnant avec des niveaux de rendement parfois supérieurs à 5%.

Selon le niveau de fiscalité propre à chaque profil, le désir de diversification ou la priorisation d’un objectif de rendement ambitieux, un portefeuille combinant plusieurs typologies de placements immobiliers pourra être construit.

Par exemple, un investisseur souhaitant cibler un haut rendement pourra envisager de placer 10.000 euros sur une ou deux opérations de crowdfunding immobilier avec un objectif de 8%, et 40.000 euros en parts de SCPI (idéalement sur 4 véhicules différents pour 10.000 euros chacun) procurant un rendement prévisionnel non garanti de 5%. Une telle combinaison de placements permettra d’objectiver un rendement potentiel non garanti de 5,60% net de frais, avant fiscalité.

A contrario, un épargnant plus conservateur souhaitant privilégier la diversification et la dilution du risque pourra placer 50.000 euros dans un contrat d’assurance vie ventilé sur une dizaine d’UC de type SCI, OPCI et SCPI avec un objectif de rendement moyen de l’ordre de 3% net de frais de gestion. Dans un tel contrat, le risque de perte sera bien entendu beaucoup plus limité en contrepartie d’un rendement plus faible. Mais pour certains épargnants, la différence de fiscalité entre l’enveloppe de l’assurance vie et le taux marginal d’imposition qui obère le rendement distribué des SCPI souscrites en direct permet de partiellement compenser l’écart de performance brute de fiscalité.

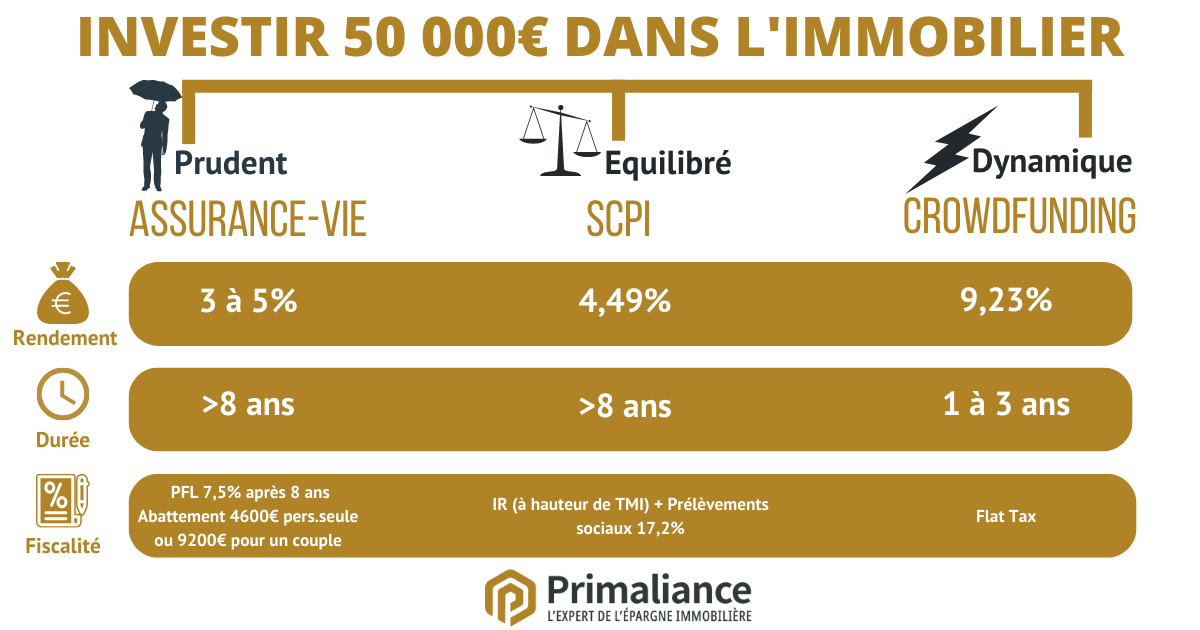

En résumé, découvrez notre infographie pour bien se décider (rendement, durée et fiscalité).